صدمة نيكسون

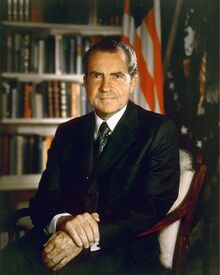

صدمة نيكسون إنگليزية: Nixon shock هي سلسلة من التدابير الاقتصادية التي قام بها رئيس الولايات المتحدة ريتشارد نيكسون في عام 1971، وأهمها كان إلغاء التحويل الدولي المباشر من الدولار الأمريكي إلى الذهب.

صدمة نيكسون كانت أثر سلسلة من الإجراءات الاقتصادية، منها تجميد الرواتب والأسعار، وsurcharges on imports, and the unilateral cancellation of the direct international convertibility of the United States dollar to gold, taken by United States President Richard Nixon in August 1971 in response to increasing inflation.[1][2]

في حين أن إجراءات الرئيس الأمريكي نيكسون لم تُلغي نظام بريتون وودز للصرف المالي الدولي بشكلٍ رسمي، فإن تعليق واحد من مكوناته الرئيسية المقدمة على نحو فعال جعلت نظام بريتون وودز غير قابل للتنفيذ.[3] على الرغم من أن الرئيس الأمريكي نيكسون قال علناً عزمه على استئناف التحويل المباشر للدولار بعد الإصلاحات التي طبقت على نظام بريتون وودز، فإن جميع محاولات الاصلاح هذه أثبتت أنها فاشلة. وبحلول عام 1973 تم استبدال نظام بريتون وودز بحكم الأمر الواقع إلى نظام تعويم العملات الورقية الذي لا يزال العمل به قائماً حتى الآن.[4]

خلفية

نظام بريتون وودز

في عام 1944 في منطقة بريتون وودز بولاية نيوهامبشر الأمريكية، اجتمع ممثلون من 44 دولة لتطوير النظام النقدي الدولي الجديد الذي أصبح يعرف باسم نظام بريتون وودز. وكان أعضاء المؤتمر يأملون أن هذا النظام الجديد من شأنه "ضمان استقرار سعر الصرف، ومنع التخفيضات التنافسية، وتعزيز النمو الاقتصادي". حتى عام 1958 أصبح نظام بريتون وودز يعمل بكامل طاقته، حيث استقرت الحسابات الدولية للدول العاملة بالدولار الذي يمكن تحويله إلى الذهب بسعر صرف ثابت هو 35 $ للأونصة، والتي كانت قابلة للاسترداد من قبل حكومة الولايات المتحدة. وهكذا كانت الولايات المتحدة ملتزمة بدعم كل دولار في الخارج مع الذهب مما جعل سعر صرف العمللات الأجنبية ثابتة مقارنةً بالدولار.

خلال السنوات الأولى بعد الحرب العالمية الثانية عمل نظام بريتون وودز جيدا، ومع وجود مشروع مارشال الاقتصادي لإعادة تعمير أوروبا بعد انتهاء الحرب العالمية الثانية الذي وضعه الجنرال جورج مارشال بعد أن اصبح وزيراً للخارجية الأمريكية، أصبح هناك طلب على الدولار للإنفاق على السلع الأمريكية - السيارات والصلب والآلات وغيرها ولأن الولايات المتحدة التي تملك نصف احتياطيات الذهب الرسمية في العالم - 574 مليون أوقية في نهاية الحرب العالمية الثانية - بقي النظام آمن.

الأحداث

في ذلك الوقت كان لدى الولايات المتحدة معدل بطالة 6.1٪ (أغسطس 1971), حيث بلغ معدل التضخم المالي 5.84٪ (1971).

لمكافحة هذه القضايا، تشاور الرئيس نيكسون مع رئيس الاحتياطي الفدرالي آرثر برنز، ووزير الخزانة جون كونالي، وبعد ذلك مع وكيل الوزارة للشؤون النقد الدولي ورئيس مجلس الاحتياطي الاتحادي في المستقبل بول فولكر.

بعد ظهر يوم الجمعة الموافق 13 أغسطس 1971، التقى هؤلاء المسؤولين جنباً إلى جنب مع اثني عشر آخرين مستشارين رفيعي المستوى في البيت الأبيض ووزير الخزانة سراً مع نيكسون في كامب ديفيد. كان هناك نقاش كبير حول ما ينبغي القيام به، ولكن في النهاية قام الرئيس نيكسون بالاعتماد على هذه المشورات خاصةً من وزير الخزانة كونالي، حيث قرر كسر نظام بريتون وودز من خلال تعليقه قابلية تحويل الدولار إلى ذهب، وتجميد الأجور والأسعار لمدة 90 يوماً لمكافحة الآثار التضخمية المحتملة؛ وفرض رسوم استيراد 10%، لمنع التكالب على الدولار واستقرار الاقتصاد الأمريكي والحد من البطالة والتضخم معدلات الولايات المتحدة، حدث ذلك في 15 آب 1971

- طلب الرئيس الأمريكي نيكسون من وزير الخزانة جون كونالي تعليق قابلية تحويل الدولار إلى ذهب أو غيرها من الأصول الاحتياطية (مع بعض الاستثناءات)، مما منع الحكومات الأجنبية من تبادل الدولار بالذهب.

- أصدر نيكسون الأمر التنفيذي 11615 (وفقا لقانون الاستقرار الاقتصادي لعام 1970)، فرض تجميد الأجور والأسعار من أجل مواجهة التضخم لمدة 90 يوماً. كانت هذه هي المرة الأولى التي سنت الحكومة الأمريكية تجميد الاجور ومراقبة الاسعار منذ الحرب العالمية الثانية.

- تم إنشاء نظير تكلفة إضافية استيراد 10% للتأكد من أن المنتجات الأمريكية لن تكون في وضع الاحتضار بسبب التقلبات المتوقعة في أسعار الصرف.

التداعيات اللاحقة

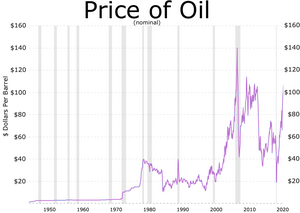

ينظر الكثريون إلى صدمة نيكسون على أنها نجاح اقتصادي، [بحاجة لمصدر] لكن الحقيبة الاقتصادية المختلطة التي جُلبت أثناء ركود السبعينيات والتي أدت إلى عدم استقرار العملات المعومة. في السبعينيات، انخفضت قيمة الدولار بمقدار الثلث. تبعاً لتقرير وورلد تريد رڤيو "صدمة نيكسون بعد أربعين عاماً: اعادة فرض الرسوم الإضافية"، كتب دوگلاس إروين في التقرير أنه لعدة أشهر، لم يتمكن المسئولين الأمريكيين من أخذ موافقة بلدان أخرى على اعادة التقييم الرسمي لعملاتهم. ارتفعت قيمة المارك الألماني بشكل كبير بعد تعويمه في مايو 1971. علاوة على ذلك، أثارت صدمة نيكسون تكهنات هائلة ضد الدولار. أجبرت البنك المركزي الياباني على التدخل بشكل كبير في سوق تداول العملات للحيلولة دون ارتفاع الين. في غضون يومين، 16-17 أغسطس، 1971، اشترى البنك المركزي الياباني 1.3 بليون دولار لدعم الدولار والحفاظ على السعر القديم لصرف اليمن مقابل الدولار، 360 ين: 1 دولار. ارتفعت الاحتياطيات الأجنبية اليابانية بسرعة: 2.7 بليون دولار (30%) بعد أسبوع و4 بليون دولار في الأسبوع التالي. ومع ذلك، فإن هذا التدخل واسع النطاق من قبل البنك المركزي الياباني لم يحل دون انخفاض الدولار أمام الين، لكنه لم يسمح للفرنك بالارتفاع أمام الذهب (صفحة 14 من تقرير دوگلاس).

عام 1996، الاقتصادي پول كروگمان (حائز جائزة نوبل في الاقتصاد 2008): لخص فترة ما بعد صدمة نيكسون كالتالي:

لا يخصص النظام النقدي العالمي الحالي أي دور للذهب؛ في الواقع، فإن الاحتياطي الفدرالي غير ملزم بربد الدولار بأي شيء. يمكنه طباعة كميات كثيرة أو قليلة تبعاً لما يراه مناسباً. هناك مزايا قوية لمثل هذا النظام غير المقيد. بدايةً، فإن الاحتياطي الفدرالي حر في الاستجابة للركود الفعلي أو المھدَّد من خلال ضخ الأموال. لضرب مثال واحد فقط، كانت المرونة السبب في انهيار البورصة 1987- والذي بدأ مخيفاً مثل انهيار 1929- لم يتسبب في حدوث ركود في الاقتصاد الحقيقي. في حين تتمتع العملات الوطنية المعومة الحرة بالمزايا، إلا أنها محفوفة أيضاً بالمخاطر. على سبيل المثال، يمكن أن يؤدي تعويم العملات إلى خلق حالة من عدم اليقين لدى التجار والمستثمرين الدوليين. على مدار السنوات الخمس الماضية، أصبحت أعلى قيمة للدولار 120 ين وأقل قيمة 80 ين. تكاليف هذا التذبذب من الصعب تقديرها (يرجع هذا جزئياً إلى الأسواق المالية المتطورة التي تسمح للشركات بالتحوط ضد هذه المخاطر)، لكنها يجب أن تكون كبيرة. علاوة على ذلك، فإن النظام الذي يترك المديرين الماليين أحرار في اتخاذ القرارات الصائبة فإنه قد يخلق منهم أيضاً أشخاص غير مسئولين، وفي بعض البلدان، سارعوا إلى اغتنام الفرصة.[5]

استمر الجدل حول صدمة نيكسون قائماً حتى اليوم، حيث يحاول الاقتصاديين والسياسيين تفسير صدم نيكسون وأثرها على السياسة النقدية في ضوء الأزمة المالية 2007-2008.

انظر أيضاً

- Economic Stabilization Act of 1970

- Criticism of the Federal Reserve

- معضلة تريفين

- تدوير البترودولار

- United States Bullion Depository

- Impossible trinity

الهوامش

المصادر

- ^ Garten, Jeffrey E. (2021). Three Days at Camp David: How a Secret Meeting in 1971 Transformed the Global Economy. HarperCollins. ISBN 978-0-06-288770-2.

- ^ Lewis, Paul (15 August 1976). "Nixon's Economic Policies Return to Haunt the G. O. P." The New York Times. Retrieved 25 March 2019.

- ^ Oatley, Thomas (2019). International Political Economy (6th ed.). Routledge. pp. 351–52. ISBN 978-1-351-03464-7.

- ^ Lowenstein, Roger (August 5, 2011). "The Nixon Shock". Bloomberg. Retrieved 25 March 2019.

- ^ Krugman, Paul. The Gold Bug Variations; 22 November 1996.

وصلات خارجية

- Stemming Inflation: the Office of Emergency Preparedness and the 90-day freeze: A comprehensive history of the management of the 90-day wage-price freeze, undertaken by the Office of Emergency Preparedness and the newly established Cost of Living Council.

- The Economy at Mid-1972: A testimony of the Council of Economic Advisers before the Joint Economic Committee on economic developments since President Nixon's New Economic Policy was adopted on August 15, 1971

- Peter Gowan interview on the political and economic effects of ending the Bretton Woods system

- Short description is different from Wikidata

- Articles containing إنگليزية-language text

- Pages using Lang-xx templates

- مقالات ذات عبارات بحاجة لمصادر

- تاريخ الولايات المتحدة في الحرب الباردة

- 1971 في الولايات المتحدة

- التاريخ الاقتصادي للولايات المتحدة

- معيار الذهب

- رئاسة ريتشارد نيكسون

- 1971 في الاقتصاد

- السياسة الاقتصادية الأمريكية